天天新闻

天天在线汽车

天天在线文旅

天天财经116

天天在线App

天天新闻

天天在线汽车

天天在线文旅

天天财经116

天天在线App

近日,地平线公司宣布计划在香港进行首次公开募股(IPO),据交易文件,地平线首次IPO的价格定为每股3.99港元,位于指导区间上限。超额配股权行使前,本次IPO发售近14亿股股票。隐含市值为67亿美元,预计10月24日上市交易,高盛、摩根士丹利和中信建投国际担任联席保荐人。

据官网介绍,地平线是市场领先的乘用车高级辅助驾驶(ADAS)和高阶智能驾驶(AD)解决方案供应商,其解决方案整合了当前先进的算法、专用的软件和处理硬件,为高级辅助驾驶和高阶智能驾驶提供核心技术,从而提高驾驶员和乘客的安全性和体验感。

招股书显示,地平线本次香港IPO所募集资金,将用于高级辅助驾驶(ADAS)和高阶自动驾驶(AD)解决方案及技术研发、合营企业、营销及运营等。

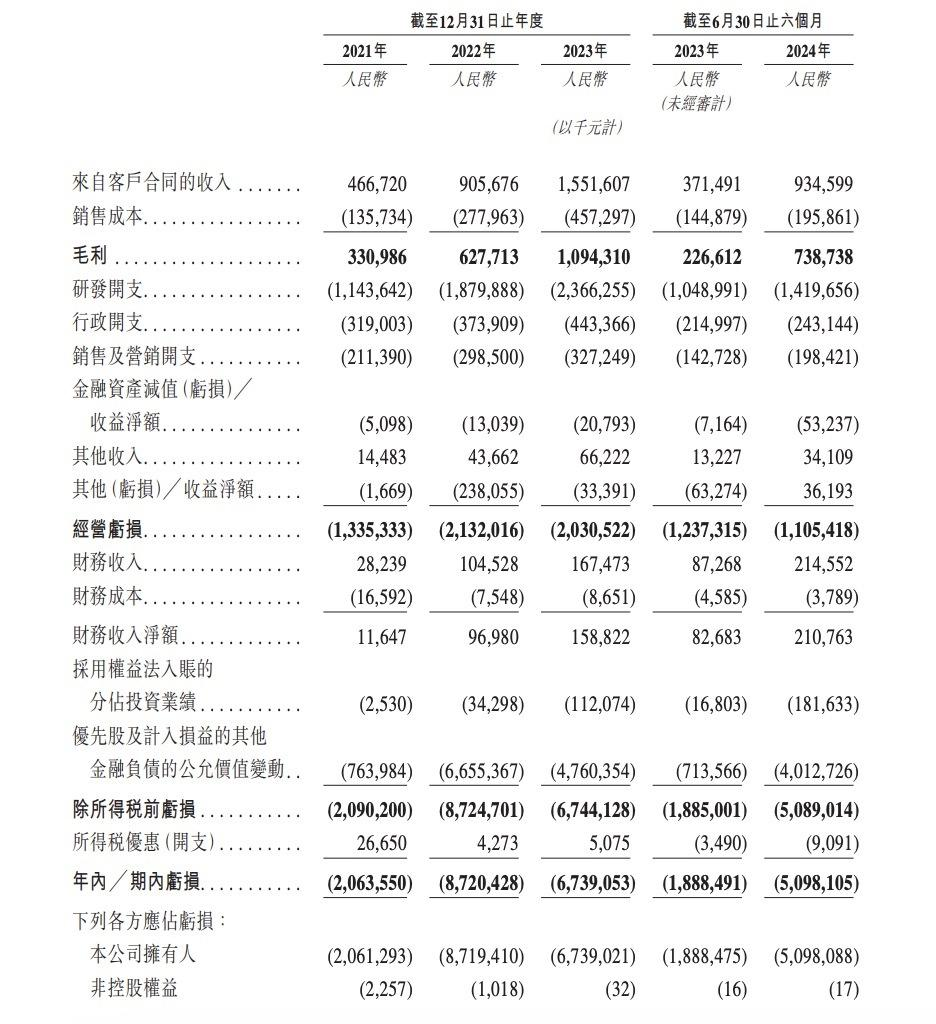

从营收角度看,地平线经营呈现“高收入、高毛利、高亏损”特点。据财报显示,2021年-2023年,地平线的营收分别为4.67亿元、9.06亿元和15.52亿元,复合年增长率达到82.3%;此外在财报期内,公司的毛利率分别为70.9%、69.3%和70.5%。

然而,在营收递增的同时,公司的亏损幅度也在加大。地平线于2021年、2022年、2023年、2024年上半年分别产生亏损达到了20.6亿元、87.2亿元、67.4亿元以及51.0亿元。

对于亏损,地平线在招股书中解释称,亏损净额状况主要是由于为增强关键核心技术而产生的大额研发开支以及优先股及其他金融负债的公允价值变动。

近年来随着汽车电动化智能化发展,汽车整体行业对车规级芯片的需求也将随之膨胀。据之前亿欧智库统计,基于未来单车芯片用量将持续上涨,到2025年,燃油车平均芯片搭载量将达1243颗,智能电动汽车的平均芯片搭载量则将高达2072颗。

然而,虽然车规级芯片的市场前景明朗,但基于芯片生产难度大、需求增长较快、供需结构不平衡、上游企业产能不足、以及车企囤货情况严重等原因。中国自主芯片企业大多仍处于“大而不强”的局面中。同时,高度依赖进口、核心技术研发与资源仍与发达国家存有差距,更增加了产业发展的不定因素。在此背景下,为了提升中国车规级芯片自主率水平,防止出现技术“卡脖子”等局面的加剧,中国车规级芯片企业创新破局在未来势必成为定局。

截至目前,虽然中国汽车产业“缺芯少魂”问题仍致其在全球产业链中处于较低位置,但经过近年来的发展,已经初步实现中低端应用场景的芯片国产替代。并诞生了包括寒武纪、黑芝麻智能等一批上市汽车智能驾驶芯片企业,以及紫光展锐、芯驰科技、芯擎科技等头部公司。

上市热潮背后,亏损问题凸显

随着此前“萝卜快跑”的火热出圈,自动驾驶技术供应商风口借力,扎堆奔跑在上市路上,以求更广阔的融资渠道。不过亏损也是一众平台的共性困局,绝大多数智驾平台都在与资本一起,焦灼等待盈利曙光照进现实。

此前,通用自动驾驶独角兽文远知行IPO前最后一轮融资估值超50亿美元,不过2021~2023年净亏损都是数十亿元规模,被市场称为“流血”上市。今年8月8日刚登陆港股的“智驾芯片第一股”黑芝麻智能,虽然收入和毛利实现增长,但最近三年也皆为亏损。此外,据报道寒武纪成立8年来公布的7份年报也全部亏损,累计亏损额超过了50亿,并且在今年上半年公司仍然亏损5.3亿。

“资金自给能力不足、财务压力沉重,是行业的普遍困境。”证券时报曾报道称,“自身难以造血,股权投资持续放缓,企业生存就成了问题,上市是一条几乎必经的路径,也是少数可行的救命稻草。”

而作为即将登陆资本市场的又一家自动驾驶技术企业,地平线也难以破除“亏损”这道魔咒。招股书信息显示,2021年以来的三年半时间内,该公司已经累计净亏损226亿元。与之相比,黑芝麻智能2021-2023年亏损99.66亿元,且在2024年上半年实现毛利9007.5万元;而寒武纪从2021年至今年上半年的亏损额度仅40多亿。可见虽同属“难兄难弟”,地平线的亏损额度仍高于多家公司。

对于地平线的大幅亏损,其核心难点一是研发投入过大,技术需要持续迭代;二是市场未完全铺开,商业化难题待解。

据统计,地平线一直在研发上投入大量资源,报告期内研发开支分别为11.44亿元、18.8亿元、23.66亿元、14.2亿元,分别占各期收入的245%、207.6%、152.5%、151.9%。此外地平线预计,未来其研发费用将保持在较高水平。

高额的研发投入使得地平线在产品端逐渐构筑起了技术壁垒。2024年4月,该公司发布的全新一代车载智能计算方案征程®6系列和HorizonSuperDrive™全场景智能驾驶解决方案。其中征程®6系列共推出六个版本,包括征程6B、征程6L、征程6E、征程6M、征程6H、征程6P,这一些列产品是目前业内唯一满足全阶智能驾驶量产的系列计算方案。

但是,地平线的产品并未完全在市场铺开,仍面临依赖大客户的风险。据招股书,地平线的主要客户包括上汽集团、广汽集团、比亚迪、理想、蔚来等。其中,地平线是比亚迪最大的智能驾驶芯片供应商,也是理想汽车最大的、最主要的智能驾驶芯片供应商。在2021年、2022年、2023年以及今年上半年,地平线五大客户产生的收入总额分别为2.83亿元、4.82亿元、10.67亿元及7.27亿元,分别占收入的60.7%、53.2%、68.8%及77.9%。

这也意味着,出现客户集中度过高的情况,使得地平线的收入状况极易受到个别客户变动的影响,增加了市场风险。

此外,从竞争格局来看,地平线眼下也难以“平替”英伟达及Mobileye等海外对标企业。根据盖世汽车研究院统计,2023年智驾域控芯片排名前四的分别是特斯拉FSD芯片、英伟达Orin、MobileyeEyeQ4H和MobileyeEyeQ5H。并且在2023年下半年以来,华为、小鹏、小米等整车厂陆续发布基于英伟达Orin芯片平台的城市智驾方案,计划在各自旗舰车型搭载落地,这也意味着地平线迈向高端智驾芯片的窗口期在逐步收窄,高端市场的铺货量难以完全打开。

技术突破与盈利压力,酷睿程成双刃剑

据此前财经网报道,地平线主要瞄准的就是计算芯片这一类别,即车规级SoC。该类别芯片在汽车领域中具有广泛应用,主要涉及驾驶舱和智能驾驶两大领域。然而据亿欧智库调查发现,在SoC芯片方面,中国与海外芯片仍有差距,本土SoC已进展至7nm,地平线、黑芝麻智能、芯擎科技都发布了相关产品,而海外芯片厂更快一步,如英伟达Altan则已率先迈进至5nm。

因此针对全球SoC领域的竞争态势加剧,国内厂商为追齐行业前沿梯队,其未来发展策略或将重心置于研发领域,通过增加对技术创新的资金投入,力图实现技术突破。此举虽被视为实现长远发展目标的关键布局,但也有可能导致企业盈利周期延后。

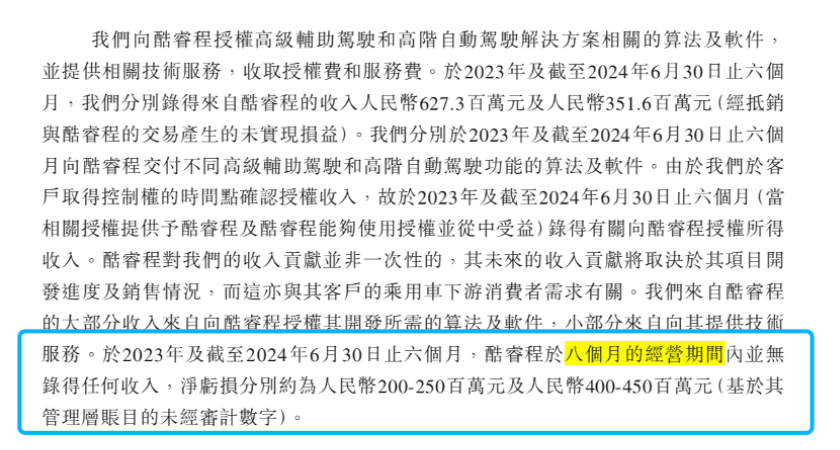

但是研发的投入牵制着企业盈利的步伐,持续的投资也同样成为其“翻盘”的壁垒。在战略投资领域,地平线2023年11月与大众汽车集团(简称“大众汽车”)的联属公司展开合作,成立合营企业酷睿程(北京)科技有限公司(简称“酷睿程”)。大众汽车和地平线分别持有酷睿程60%、40%的股权。然而在2023年、2024年上半年,酷睿程没有取得任何收入,净亏损分别约为2亿元~2.5亿元及4亿元~4.5亿元(基于其管理层账目的未经审核数字)。

从地平线的角度来看,与大众汽车的合作更像是其产业链布局的向下试探。作为乘用车高级辅助驾驶(ADAS)和高阶自动驾驶(AD)解决方案供应商,地平线通过此次合资,将自身的软硬件技术能力直接对接至整车制造商的核心研发体系,实现了从芯片供应商向智能驾驶全栈解决方案提供商的转变。这一战略调整,不仅有助于地平线进一步巩固其在自动驾驶芯片市场的领先地位,还为其未来在智能驾驶解决方案市场的拓展奠定了坚实的基础。通过酷睿程,地平线将能够更深入地理解整车制造商的需求,从而提供更加贴合市场需求的定制化产品和服务。

然而,酷睿程的盈利能力和市场表现将直接影响地平线的财务状况。酷睿程作为新成立的企业,其短期内难以实现盈利,如果后期酷睿程发展不及预期,无疑会给公司业绩的稳定性和持续性带来挑战。地平线需要按照持股比例承担酷睿程的亏损,这将进一步侵蚀地平线的利润。同时,酷睿程的市场表现也高度依赖于大众汽车在中国的市场表现,若大众汽车在中国的进展不如预期,将直接影响酷睿程的订单量和盈利能力,从而间接加剧地平线的亏损风险。

但从眼下的发展局势来看,随着国产汽车的崛起,以大众为首的传统海外品牌营销压力逐渐加大。近日,大众汽车集团公布第三季度全球销量,其中中国市场前三季度累计销量205.66万辆,占全球总销量的31.5%,但该市场销量同比下滑10.2%,是销量下滑幅度最大的市场。

并且相对于大众的整体销量,纯电车型的销量占比仍然很小。在今年上半年,大众集团在中国市场的总销量为134.5万,其中纯电为9.06万,仅占了大约7%。而这也就意味着,在新能源渗透率越来越高,月度零售渗透率甚至马上要超过50%的中国市场,大众集团一旦出现燃油车销量下滑的情况,市场份额就很容易因为得不到纯电销量的结构支撑而被自己一点点丢掉。

而作为大众集团在国内的合作者,地平线与其的合作项目未来也可能因此存有延期或缩减规模的潜在风险,进而影响到地平线的业务增长计划和市场份额。