天天新闻

天天在线汽车

天天在线文旅

天天财经116

天天在线App

天天新闻

天天在线汽车

天天在线文旅

天天财经116

天天在线App

天天财经讯,正式挂牌开业仅三年有余的山西银行,这段时间因高层变动、大额罚单等备受关注。

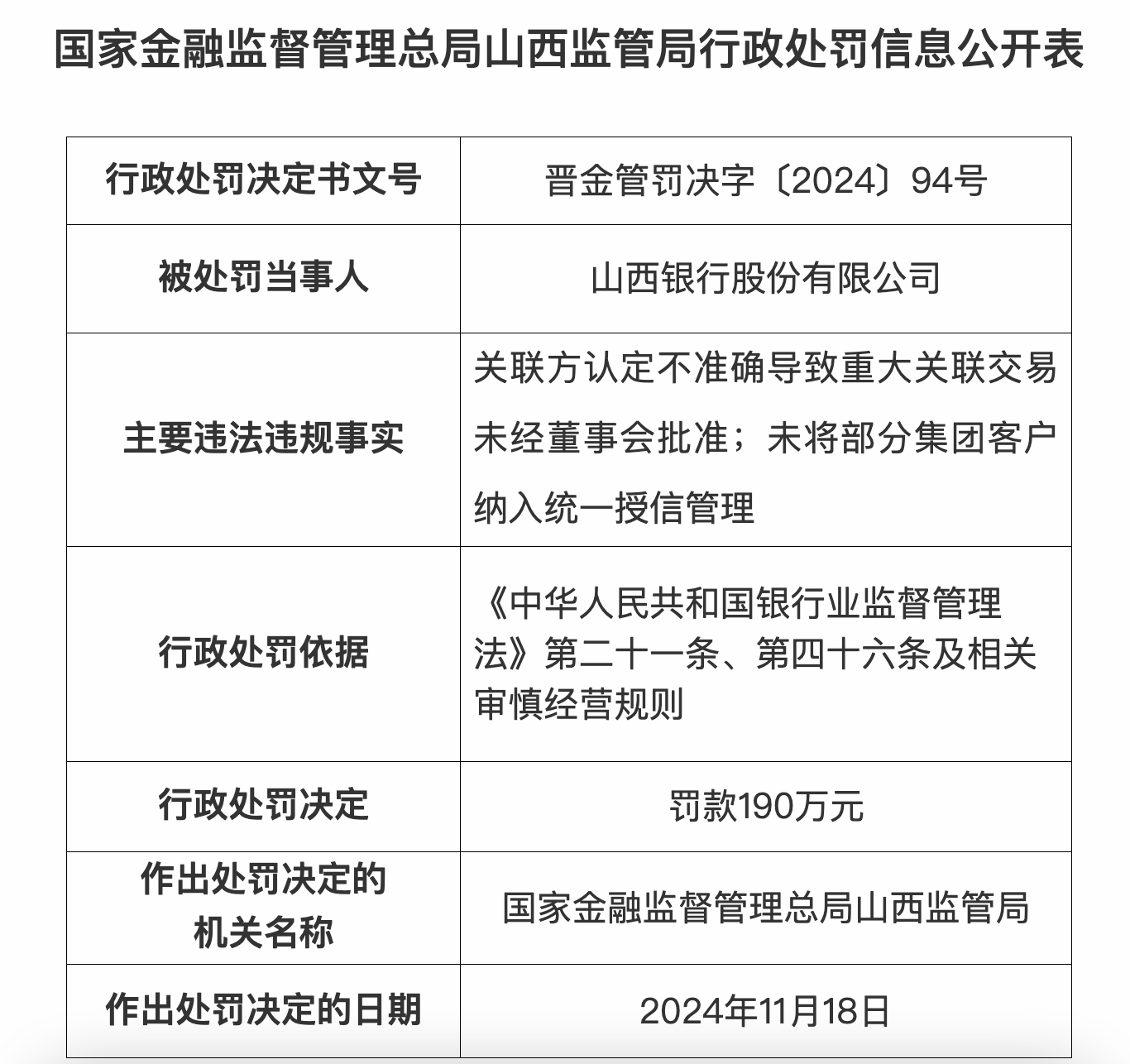

11月22日,因“关联方认定不准确导致重大关联交易未经董事会批准、未将部分集团客户纳入统一授信管理”,山西银行被国家金融监督管理总局山西监管局处以罚款190万元;与此同时,山西银行太原新建南路支行“因贷款风险分类不准确”也被罚款25万元。作出处罚决定的日期为11月18日。

在“双罚制”下,不仅是实施违法违规行为的银行机构会“吃”监管罚单,相关责任人也会面临相应处罚。山西监管局对山西银行三名时任员工也给予了警告处分,显示了监管对违法违规乱象始终保持“高压”态势。

山西银行本身历史并不久远,2021年山西省政府推动地方金融改革,为了增强地方银行竞争力,牵头将大同、长治、晋城、晋中、阳泉五家城商行合并重组成为山西银行,2021年4月28日在太原举行揭牌开业仪式。

该行的首任行长任凯已前往山西农商联合银行担任董事长一职。任凯在任期间,山西银行资产规模由2021年的不足3000亿元,扩充至2024年6月末的3580.57亿元;负债规模也稳步提升至同期内的3339.88亿元。

今年10月25日,山西金融监管局核准李颖耀的山西银行行长任职资格,成为该行的第二任行长。

山西银行官方公众号简介称其是“一家治理优良、内控严密、运营安全、服务和效益良好、具有核心竞争力的省级法人城市商业银行”,但李颖耀正式上任仅24天就收到百万级罚单,属实有些尴尬。如何加强山西银行的公司治理,或是这位行长在未来工作中需要重点关注的问题。

李颖耀曾参与另一家合并银行——山西农商联合银行的筹建工作,此次调任山西银行面临的挑战较多。自2021年成立以来,山西银行便踏上风险化解、历史遗留问题处置之路。成立当年因前瞻性消化风险主动处置历史遗留问题,交出亏损46.73亿元的首年“成绩单”。直至次年,发展逐渐步入正轨,实现扭亏为盈,净利润为3.93亿元。2023年净利润进一步提升至8.32亿元,不良贷款率1.74%,拨备覆盖率202.74%,各项资本充足率均满足监管要求。

截至今年上半年,山西银行实现营业收入17.84亿元,同比增长19.10%;实现利润总额4.75亿元,同比增长48.62%;实现净利润4.75亿元,同比增长48.68%。截至6月末,该行资产总额3580.57亿元,净资产240.69亿元,核心一级资本充足率10.28%。

虽然山西银行经过三年多的发展已实现扭亏为盈,但仍面临着成本收入比过高的困境。成本收入比是衡量银行盈利能力的重要指标之一,指营业费用加折旧与营业收入之比。

2021年-2023年,山西银行成本收入比分别为61.10%、81.53%和80.87%,远超45%的监管要求。据原银监会发布的《商业银行风险监管核心指标(试行)》,成本收入比是商业银行盈利能力指标,为营业费用加折旧与营业收入之比,不应高于45%。

对于成本收入比过高的原因,山西银行曾在年报中解释称,成本收入比过高是由于该行成立时集中大规模转让、回收、核销不良资产,同时承接了原5家城商行的人员、网点、房产等,资产、收入、成本结构需要逐步调整、优化。该指标有待随信贷资产营销投放、资产负债结构调整等降低。

随着李颖耀就任,外界将非常关注其此前的工作经验如何推动山西银行进一步优化业务结构,其中也包括了成本收入比过高的问题。