天天新闻

天天在线汽车

天天在线文旅

天天财经116

天天在线App

天天新闻

天天在线汽车

天天在线文旅

天天财经116

天天在线App

今日,A股大市再度博弈政策,市场情绪依然亢奋高涨。截止收盘,沪指上涨0.85%,再创阶段性新高,深成指和创业板指则上涨逾1%。

具体看,市场涨幅靠前的板块均为大消费赛道,包括日常销售零售、可选消费零售、耐用品消费、消费者服务、食品饮料、家庭用品等。其中,一鸣食品在短短12个交易日大涨210%,永辉超市则从924以来累计大幅暴涨逾200%,惊艳市场。

接下来,大消费行情有望持续吗?

本轮大消费行情其实是从11月25日启动的,与本轮大盘反弹节奏步调一致。在此之前,11月7日,食品饮料板块曾罕见出现全部涨停,乐观表达了对于11月8日全国人大常委会披露刺激消费政策的期待。

彼时,人大常委会落地政策主要涉及化债,对于消费只字不提。预期落空,大消费此前定价的一波涨幅悉数回吐。

不过,资本市场对于2025年刺激消费的预期在特朗普当选后并没有中断过。从12月9日中央政治局会议落地定调看,证实了市场预期,通告中明确指出“要大力提振消费、提高投资效益,全方位扩大国内需求。”

中央政治局会议之后,紧接着就是中央经济工作会议。这次对于2025年经济定调的重磅会议,会有哪些新提法、新举措?

具体涉及到消费方面,会有什么举措?今日,盘中传闻有如下几个方面,包括以旧换新,规模要给足,范围要更广;化债可改善企业的应收账款;对民生保障精准施策,如生育养老补贴;推动一些标志性的改革落地,如社保优化。

在具体消费刺激政策落地之前,市场无法证伪,因此主力资金高举高打,持续拉升大消费板块。

今日晚间,官媒发布中央经济工作会议内容相关快讯,提法与中央政治局会议整体基本保持一致,没有特别额外新提法(截至发文时间尚未发布全文,未能确定是否有其他增量内容)。目前富时A50期货短暂跳水,下跌1%左右。

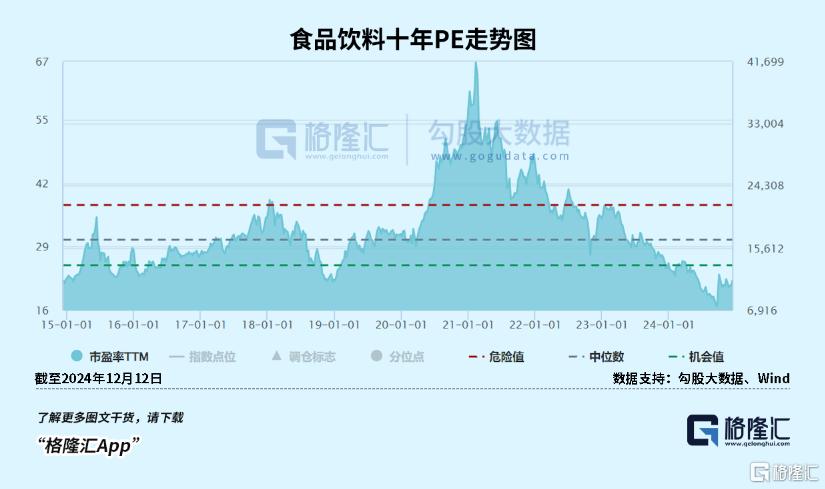

当然,除市场预期政策外,大消费板块整体估值确实偏低,也是近期行情爆发的一个重要因素。截止今日收盘,据Wind显示,食品饮料PE为22.06倍,仍然低于2018年底水平,处于10年偏低水平。

除食品饮料外,商贸零售、日化商品等领域涨幅更胜一筹。尤其是百货超市企业,包括永辉超市、中百集团等,连续拉出多个涨停板。这些企业普遍市值偏小,刚好也契合了市场主流炒小氛围,而大市值的白酒等蓝筹股则涨幅明显偏小。

11月25日以来,超市(申万)累计大涨38.6%,是本轮大消费领涨的细分领域。若从9月24日开始算起,则累计上涨了116%。其中,永辉超市领涨,期间共计上涨超200%,市值净增加超420亿元。

那么,超市板块的翻倍行情,是否有基本面支撑呢?

据中国百货商业协会统计,中国大型零售企业营收、净利润的拐点出现在2018年前后,此后不断波折下滑,到2022年二季度,净利润转为亏损,到2023年营收也转为负增长。这种困境状态一直持续到今。

中国超市业态基本面发生了深刻变化,主要有两方面因素。

一方面,三年疫情加速了线上销售规模及占比,削弱了线下消费。据国家统计局,2023年网络销售占总社零消费的比例已经提升至32.7%,较疫情前的2018年整整提升了9个百分点。

线下消费占比不断下移,两者尚且没有达到平衡状态。而商超又是线下消费重要场景,自然会波及大型零售企业业务基本盘。

另一方面,线下消费流量也正在发生变化。比如,零食量贩店悄然崛起,在短短三年多时间内全国新增2万多家门店,抢食了不少本属于商超的市场蛋糕。此外,还有社区便利店遍地开花,分散了百货商超的人流。

在两大变革之下,以永辉超市为首的百货商超业态很难重回过去的繁荣光景。其实,从现有基本面来看,商超已经实实在在处于困境之中。

据Wind显示,A股八家超市企业,包括永辉超市、ST步步高、红旗连锁、家家悦、三江购物、中百集团、国光连锁、*ST人乐,多数徘徊在亏损边缘,盈利能力恶化。截止今年三季度末,八家企业销售净利率分别为-0.29%、80.4%(异常值)、5%、1.3%、4%、-4%、0.4%、-39.6%。

这些曾经创造过辉煌的超市,如今却持续处于彷徨与挣扎之中,卖身更是常态。9月23日,永辉超市大股东易主,原有大股东牛奶公司卖给名创优名。步步高、红旗连锁则在2023年卖身湘潭国资、兰州国资。在港股上市的高鑫零售,也被传出要再次卖身。

可见,超市板块翻倍上涨,并不是困境反转预期,而是资金面博弈宏观消费政策所驱动。大涨之后,超市板块最新PE已经高达65倍,处于被高估的状态。

不过,资金疯狂流入以超市为首的大消费领域,不会轻易切换。在市场情绪亢奋的大背景下,完全有可能继续按照当前爆发的行情继续演绎。

除超市外,大消费其余细分赛道,是否仍可期待呢?

2025年,大消费可能会是市场主线之一。主要逻辑仍然是消费刺激政策会贯穿全年,并且加征关税压力越大,刺激力度与方式会更加乐观一些。加之估值相对于A股其他板块仍然处于相对低估状态。

不过,大消费涵盖的领域尤其广泛,包括食品饮料(食品加工、白酒、啤酒、乳料饮品、休闲食品、调味发酵品)、商贸零售(百货超市、旅游零售、贸易等)以及耐用品消费(包括汽车、家电)等。这么多细分赛道,投资机会依旧会是结构性的。

白酒不宜期待过高。一方面,消费降级之下,白酒消费萎靡不振,零批价格倒挂挑战难以扭转,基本面触底复苏难度较大。另一方面,白酒基本都是大盘蓝筹,盘子重,需要海量资金才可以轻易启动大行情,会十分不易。这也是本轮大消费爆发之下,白酒涨幅排名靠后的重要因素之一。

啤酒赛道,有不小潜力持续修复估值。一方面,啤酒单价本身便宜,受消费降级影响很小,一旦2025年消费政策在餐饮等方面发力,啤酒企业有望实实在在受益。

另一方面,啤酒市场格局清晰,五家龙头企业没有驱动力再打价格战,未来大方向仍然是稳步提升啤酒单价,行业增长逻辑没有崩坏。这一点跟白酒不一样,因为白酒单价高,受宏观经济、消费降级影响颇大。

软饮料、调味品赛道值得期待。其中,软饮料赛道市场规模超7000亿元,整体仍然处于“量价齐升”状态,尤其是基础补水型、功能型饮料,市场扩容潜力较大,其核心优秀企业成长性一直较好,诸如农夫山泉、东鹏饮料。

调味品中的海天味业,在经历过去几年暴力杀业绩、杀估值之后,大概率已经迎来反转。今年前三季度,营收同比增长9.38%,归母净利润同比增长11.23%,结束了利润“两年跌”。海天未来业绩增长驱动力,主要来源于市占率提升,价格维度没有完全崩坏,未来依然可以择机涨价。

旅游消费中,成长性较好的代表企业是携程集团。一方面,现实业绩基本面表现良好,盈利能力不断上升——毛利率从2022年的77.48%提升至2024Q3的81.87%,净利率则从6.82%大幅提升至37%。

另一方面,预期未来成长性也不差。国内市场,在线旅游市场份额仍然排名第一,这些年能够一定程度上阻挡美团等互联网平台持续进攻。在国际市场方面,大力拓展亚太市场,表现不俗。

携程也是这几年海外市场暴力杀中概股大背景下,很少能够逆势创下新高的龙头。根据持仓看,仍有外资机构不断加仓携程。

休闲零食、食品加工等细分领域不太看好。当前,三只松鼠、良品铺子等龙头大幅暴涨,跟永辉超市的炒作逻辑一样,更多是基于资金面驱动,本身业绩基本面并未出现实质性大改善。股价大爆发与基本面有些脱节,越涨风险越大。

汽车、家电等领域的消费刺激,一直在做,政策预期不强,其涨跌逻辑跟其他大消费领域不太一致。

总而言之,明年大消费主线值得高看,结构性机会不会少,值得挖掘与紧密跟踪。当然,也需要防范大盘定价过于乐观带来的回撤动荡之风险。(全文完)